El nuevo Real Decreto-Ley aprobado modifica el sistema de cotización en el Régimen Especial de la Seguridad Social de los Trabajadores por Cuenta Propia o Autónomos que se basará en los ingresos anuales del autónomo en lugar de la simple elección de las bases de cotización.

El Boletín Oficial del Estado ha publicado el Real Decreto-Ley 13/2022, de 26 de julio, por el que se establece un nuevo sistema de cotización de los trabajadores por cuenta propia o autónomos.

Entre otras disposiciones, la principal novedad del Real Decreto-Ley es que la cotización en el Régimen Especial de la Seguridad Social de los Trabajadores por Cuenta Propia o Autónomos se realizará en función de los ingresos anuales obtenidos en el ejercicio en el que se haya realizado su actividad.

La Ley de Presupuestos Generales del Estado establecerá cada año una tabla general y una tabla reducida de bases de cotización. Ambas tablas se dividirán en tramos consecutivos de ingresos netos.

Para facilitar este cambio a nuestros clientes autónomos, hemos desarrollado esta guía con los pasos a seguir a partir de enero de 2023 para adaptarse a esta nueva forma de cotizar por sus ingresos.

1.- Calcular el rendimiento neto

2.- La excepción para los autónomos que siempre han cotizado más

3.- Qué es el portal ImportaSS

4.- Comunicación de la previsión de ingresos reales

5.- ImportaSS le avisará sobre cuál es su cuota y cuándo le cobrará

6.- Posibilidad de cambiar de tramo cada dos meses

7.- Presentación obligatoria de la declaración de la RENTA

8.- Regularización de la información presentada por el autónomo

9.- Resolución de la regularización

1.- Calcular el rendimiento neto

Uno de los primeros ejercicios que tendrán que hacer los autónomos cuando se instaure el nuevo sistema el próximo año será cuantificar los rendimientos netos que prevén obtener a lo largo de todo el año. Es decir, deberán hacer una aproximación de cuáles van a ser sus ganancias entre el 1 de enero y el 31 de diciembre de 2023.

La Seguridad Social ha establecido una fórmula para determinar este importe. Esta sería la siguiente: calcular primero los rendimientos netos anuales de la actividad (ingresos menos gastos deducibles), sumarle luego todas las cuotas que ha pagado el autónomo a la Seguridad Social durante el ejercicio y restarle un 7% o un 3%, en función de si se es persona física o societario. Una vez obtenida la cifra, se divide entre 12. El resultado es el rendimiento neto mensual por el que deberán cotizar. Las tablas para el cálculo de la cotización de los autónomos según sus tramos de ingresos mensuales para los años 2023, 2024 y 2025 son las siguientes:

Año 2023

| Tramos de rendimientos netos € / mes |

Base mínima € / mes |

Base máxima € / mes |

Cuota mensual | ||

| Tabla reducida | Tramo 1. | ≤ 670 | 751,63 | 849,66 | 230 euros |

| Tramo 2. | > 670 y ≤ 900 | 849,67 | 900 | 260 euros | |

| Tramo 3. | >900 y < 1.166,70 | 898,69 | 1.166,70 | 275 euros | |

| Tabla general | Tramo 1. | ≥ 1.166,70 y ≤ 1.300 | 950,98 | 1.300 | 291 euros |

| Tramo 2. | > 1.300 y ≤ 1.500 | 960,78 | 1.500 | 294 euros | |

| Tramo 3. | > 1.500 y ≤ 1.700 | 960,78 | 1.700 | 294 euros | |

| Tramo 4. | > 1.700 y ≤ 1.850 | 1.013,07 | 1.850 | 310 euros | |

| Tramo 5. | > 1.850 y ≤ 2.030 | 1.029,41 | 2.030 | 315 euros | |

| Tramo 6. | > 2.030 y ≤ 2.330 | 1.045,75 | 2.330 | 320 euros | |

| Tramo 7. | > 2.330 y ≤ 2.760 | 1.078,43 | 2.760 | 330 euros | |

| Tramo 8. | > 2.760 y ≤ 3.190 | 1.143,79 | 3.190 | 350 euros | |

| Tramo 9. | > 3.190 y ≤ 3.620 | 1.209,15 | 3.620 | 370 euros | |

| Tramo 10. | > 3.620 y ≤ 4.050 | 1.274,51 | 4.050 | 390 euros | |

| Tramo 11. | > 4.050 y ≤ 6.000 | 1.372,55 | 4.139,40 | 420 euros | |

| Tramo 12. | > 6.000 | 1.633,99 | 4.139,40 | 500 euros | |

Año 2024

| Tramos de rendimientos netos € / mes |

Base mínima € / mes |

Base máxima € / mes |

Cuota mensual | ||

| Tabla reducida | Tramo 1 | ≤ 670 | 735,29 | 816,98 | 225 euros |

| Tramo 2 | > 670 y ≤ 900 | 816,99 | 900 | 250 euros | |

| Tramo 3 | >900 y < 1.166,70 | 872,55 | 1.166,70 | 267 euros | |

| Tabla general | Tramo 1 | ≥ 1.166,70 y ≤ 1.300 | 950,98 | 1.300 | 291 euros |

| Tramo 2 | > 1.300 y ≤ 1.500 | 960,78 | 1.500 | 294 euros | |

| Tramo 3 | > 1.500 y ≤ 1.700 | 960,78 | 1.700 | 294 euros | |

| Tramo 4 | > 1.700 y ≤ 1.850 | 1.045,75 | 1.850 | 320 euros | |

| Tramo 5 | > 1.850 y ≤ 2.030 | 1.062,09 | 2.030 | 325 euros | |

| Tramo 6 | > 2.030 y ≤ 2.330 | 1.078,43 | 2.330 | 330 euros | |

| Tramo 7 | > 2.330 y ≤ 2.760 | 1.111,11 | 2.760 | 340 euros | |

| Tramo 8 | > 2.760 y ≤ 3.190 | 1.176,47 | 3.190 | 360 euros | |

| Tramo 9 | > 3.190 y ≤ 3.620 | 1.241,83 | 3.620 | 380 euros | |

| Tramo 10 | > 3.620 y ≤ 4.050 | 1.307,19 | 4.050 | 400 euros | |

| Tramo 11 | > 4.050 y ≤ 6.000 | 1.454,25 | 4.139,40 | 445 euros | |

| Tramo 12 | > 6.000 | 1.732,03 | 4.139,40 | 530 euros | |

Año 2025

| Tramos de rendimientos netos € / mes |

Base mínima € / mes |

Base máxima € / mes |

Cuota mensual | ||

| Tabla reducida | Tramo 1 | ≤ 670 | 653,59 | 718,94 | 200 euros |

| Tramo 2 | > 670 y ≤ 900 | 718,95 | 900 | 220 euros | |

| Tramo 3 | >900 y < 1.166,70 | 849,67 | 1.166,70 | 260 euros | |

| Tabla general | Tramo 1 | ≥ 1.166,70 y ≤ 1.300 | 950,98 | 1.300 | 290 euros |

| Tramo 2 | > 1.300 y ≤ 1.500 | 960,78 | 1.500 | 294 euros | |

| Tramo 3 | > 1.500 y ≤ 1.700 | 960,78 | 1.700 | 294 euros | |

| Tramo 4 | > 1.700 y ≤ 1.850 | 1.143,79 | 1.850 | 350 euros | |

| Tramo 5 | > 1.850 y ≤ 2.030 | 1.209,15 | 2.030 | 370 euros | |

| Tramo 6 | > 2.030 y ≤ 2.330 | 1.274,51 | 2.330 | 390 euros | |

| Tramo 7 | > 2.330 y ≤ 2.760 | 1.356,21 | 2.760 | 415 euros | |

| Tramo 8 | > 2.760 y ≤ 3.190 | 1.437,91 | 3.190 | 440 euros | |

| Tramo 9 | > 3.190 y ≤ 3.620 | 1.519,61 | 3.620 | 465 euros | |

| Tramo 10 | > 3.620 y ≤ 4.050 | 1.601,31 | 4.050 | 490 euros | |

| Tramo 11 | > 4.050 y ≤ 6.000 | 1.732,03 | 4.139,40 | 530 euros | |

| Tramo 12 | > 6.000 | 1.928,10 | 4.139,40 | 590 euros | |

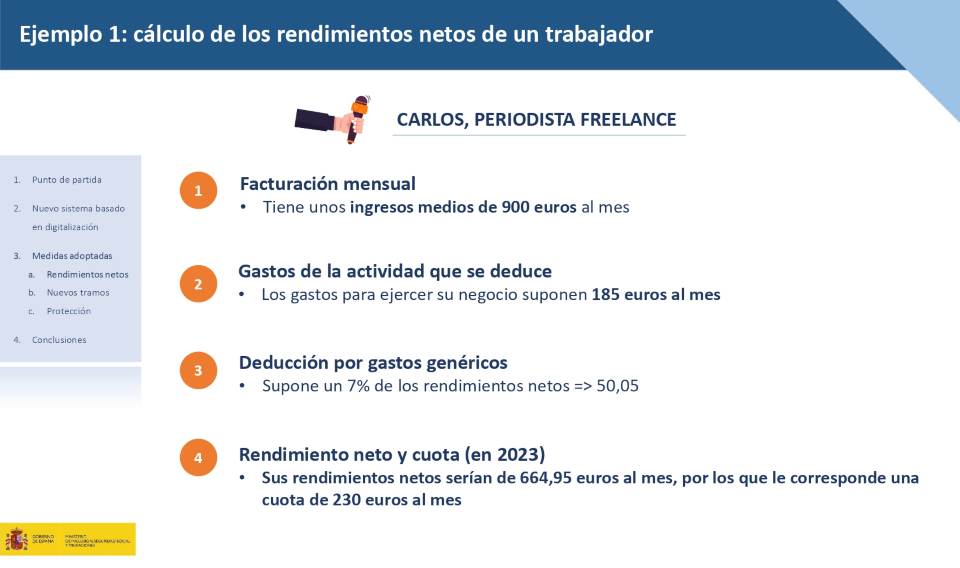

Aquí les mostramos 2 ejemplos hipotéticos de cómo debe realizarse el cálculo de los ingresos mensuales:

Ejemplo para un periodista

Ejemplo para una tienda

2.- Excepción para los autónomos que siempre han cotizado más

Pese a esto, los autónomos que vinieran cotizado por bases más altas a sus rendimientos disfrutarán de una excepción: si el autónomo cotizaba por una base superior a la que debería antes de 2022, lo podrá seguir haciendo una vez entre en vigor el nuevo sistema. De esta manera, podrán mantener todos los derechos adquiridos tras la entrada en vigor de la reforma.

3.- Qué es el portal ImportaSS

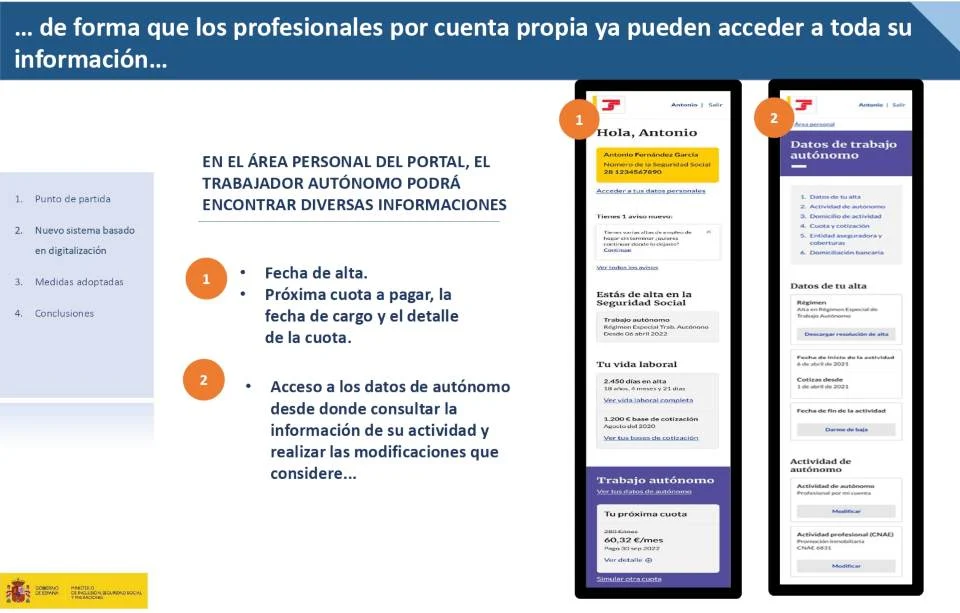

El portal ImportaSS es una herramienta desarrollada por el Ministerio de Inclusión, Seguridad Social y Migraciones de España, para que los autónomos pueden realizar todo tipo de trámites.

Actualmente, se pueden realizar más de 40 procedimientos distintos, como pedir el alta en el RETA, ver cuál es la próxima cuota a pagar, consultar y pagar deudas, entre otros.

Este portal será también a partir del 1 de enero del 2023 el lugar para llevar a cabo todo este intercambio de información sobre el nuevo sistema de cotización de los autónomos.

Pese a que aún no se conocen todos los detalles, según anunció el Ministerio, la gestión será sencilla, pudiendo los autónomos repetir la cifra de rendimientos netos del año anterior o hacer una estimación de sus beneficios si tienen más información.

En función de la cifra que le aporte, el profesional estará en uno de los 15 tramos de rendimientos netos acordados hasta 2025 y se le aplicará una cuota a pagar.

4.- Comunicación de la previsión de ingresos reales

La comunicación de la previsión de ingresos reales, mejor llamados rendimientos netos, se realizará a través del mencionado portal de la Seguridad Social ImportaSS. El autónomo deberá introducir sus rendimientos y, automáticamente, la Seguridad Social le informará sobre la base de cotización que le corresponde y la cuota que deberá abonar, en función del tramo dónde esté situado en función de esos rendimientos notificados.

Los autónomos que hubieran estado cotizando por bases superiores anteriormente, podrán elegir cotizar entre la mínima que les ofrece el nuevo sistema en función de su tramo o la máxima cuota que recoge el nuevo sistema.

5.- ImportaSS le avisará sobre cuál es su cuota y cuándo le cobrará

Confirmada la previsión de ingresos y, por tanto, el tramo de rendimientos netos y la cuota, ImportaSS será capaz de informar al autónomo sobre qué día la Seguridad Social va a proceder a pasarle el pago de la cuota. Es decir, a través de esta herramienta se le informará sobre el importe de la cuota y sobre el día que se hará efectivo el cobro, tal y como se observa esta captura.

El portal ImportaSS

6.- Posibilidad de cambiar de tramo cada dos meses

Con el nuevo sistema de cotización, los autónomos podrán cambiar de tramo de rendimientos netos cada dos meses. Un trámite que podrán realizar a través de la herramienta de ImportaSS, siempre y cuando se realice durante las siguientes fechas:

– 1 de marzo, si la solicitud se formula entre el 1 de enero y el 28/29 de febrero.

– 1 de mayo, si la solicitud se formula entre el 1 de marzo y el 30 de abril.

– 1 de julio, si la solicitud se formula entre el 1 de mayo y el 30 de junio.

– 1 de septiembre, si la solicitud se formula entre el 1 de julio y el 31 de agosto.

– 1 de noviembre, si la solicitud se formula entre el 1 de septiembre y el 31 de octubre.

– 1 de enero del año siguiente, si la solicitud se formula entre el 1 de noviembre y el 31 de diciembre.

Esta novedad les permitirá adaptar más fielmente el funcionamiento de su negocio al pago de sus cuotas.

7.- Presentación obligatoria de la declaración de la RENTA

Con el nuevo sistema de cotización por ingresos reales, todos los trabajadores autónomos estarán obligados a presentar la declaración de la RENTA.

La presentación de la RENTA será obligatoria porque será utilizada para cruzar los datos de la Agencia Tributaria y de la Seguridad Social, y comprobar cuáles han sido realmente los rendimientos netos del autónomo.

8.- Regularización de la información presentada por el autónomo

Una vez que los autónomos presenten su declaración de IRPF con la RENTA en el 2024, la Seguridad Social procederá a revisar si el trabajador por cuenta propia ha cumplido o no con la previsión de ingresos realizada a principios de año. Aquí se pueden dar dos situaciones:

– Que los autónomos hayan pagado más cuota de la que debería. Esto se llama sobrecotizar, en cuyo caso la Seguridad Social le devolvería el exceso.

– Que los autónomos hayan pagado menos cuota de la que deberían. Esto se llama infracotizar y los trabajadores por cuenta propia deberán pagar a la Seguridad Social.

9.- Resolución de la regularización

Con las cotizaciones de los autónomos, ocurrirá lo mismo que con la RETA. Que transcurrido el año y realizada la regularización deberá o pagar a la Administración o recibir una devolución. Si bien, para ello se han acorado unos plazos en el texto normativo. Según el documento pactado, los autónomos tienen dos meses para devolverle a la Seguridad Social las cuotas no pagadas y que les corresponden en función de sus rendimientos netos. Y la Administración tiene cuatro meses para devolverle al autónomo lo sobrecotizado durante ese ejercicio.

Resuelva sus dudas

✅ Nuestro personal habla perfectamente castellano, valenciano, inglés y alemán con lo que podrá comunicarse con nosotros en su propio idioma y así resolver claramente sus consultas.

📍 Denia – Plaza del Convento, 6 – Entresuelo pta. B

📍 Valencia – Calle Roja, 1 – Bloque 6, Planta 1, pta. 10 (* sólo con cita previa)

✉📞 Contacto: info@firmalex.com – Tel. +34 966 421 416 – Whatsapp +34 622 497 615